【最新版】ハワイの不動産賃貸市場ガイド|家賃相場と利回りから見る最新トレンドと戦略

ハワイ不動産賃貸市場2025総括|供給・空室率・賃料

ハワイの不動産賃貸市場は、コンドミニアム需要の高止まりと慢性的な供給不足により、2025年も安定した賃料水準が続くと予想されます。特にオアフ島ではワイキキ周辺だけでなく、カカアコやカリヒなど新興エリアへの投資が活発化しており、空室率は低水準を維持しやすい状況です。

また、マウイやハワイ島でも観光客の回復に伴い賃貸需要が増加しているため、滞在形態の多様化による賃料上昇が見込まれます。ハワイ 不動産 賃貸市場では今後、短期賃貸の規制強化や保険料高騰など投資家にとって懸念材料も存在しますが、適切なエリア選定と長期安定を見込める物件タイプを選ぶことで、十分なリターンを得る可能性があります。

過去5年の賃料・空室率推移

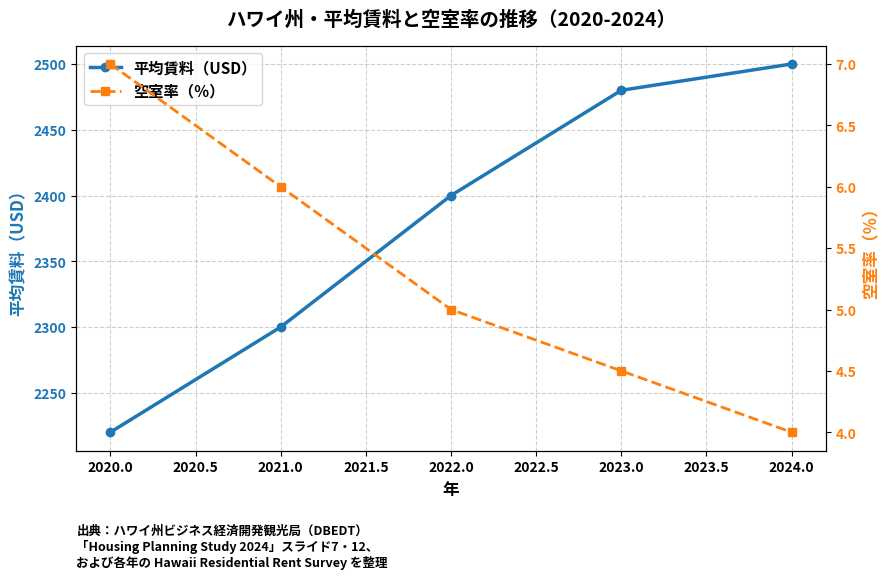

過去5年間(2020年~2024年)のハワイ 不動産 賃貸市場を振り返ると、パンデミック期間に一時的な観光客減少と経済停滞があったものの、2022年以降は観光再開と米国本土からのリモートワーク移住が相まって賃料は上昇基調に転じました。

具体的には、オアフ島の平均賃料は2020年から2024年までで累計約8~10%程度の上昇が見られ、空室率は2021年のピーク時に7%前後まで上がったものの、2024年には4%前後に回復しています。2025年春時点のハワイ州の平均賃料は2,399ドル(345,456 円)で、全米で最も高い水準を維持しています。

平均賃料の緩やかな上昇と空室率の低下が同時進行しており、市場が年々タイト化していることがグラフから読み取れます。

私が実際にホノルルの主要物件管理会社と話したところ、カカアコの新築コンドミニアムは常に高い需要があり、通常の長期賃貸だけでなくミッドターム(30日~90日)での稼働率も高いとのことでした。これらの要因が合わさり、2025年時点でも全体的な賃料上昇と低空室率が続くと見込まれています。

需要指標:観光客数と雇用回復の関係

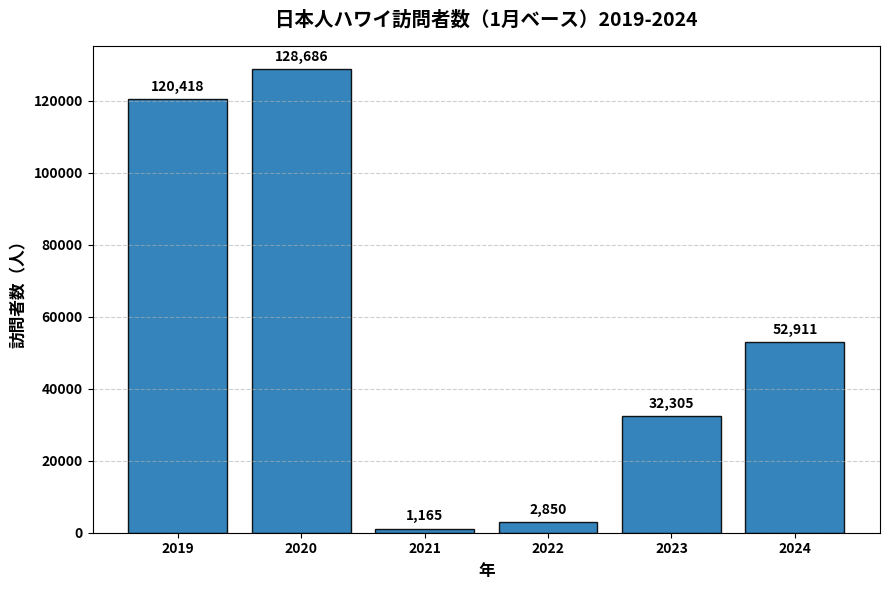

ハワイの賃貸需要を支える最大の要素は、観光業の回復と雇用創出です。ハワイ州観光局(Hawaii Tourism Authority)の統計によると、2023年以降、訪問者数は急速に回復傾向を示しており、ホテル稼働率とADR(1日当たり平均客室料金)の上昇が続いています。

2019年比では依然50%強少ないものの、直近1年で訪問者数が約64%増加しており、賃貸需要回復を強力に後押ししています。

観光産業が盛り上がることで雇用環境が改善し、短期バケーションレンタルだけでなく、地元住民や移住者による長期賃貸ニーズも高まります。私が現地のホテル経営者から直接得た話では、スタッフ不足を補うための人材確保が活発化しており、従業員向けの住宅需要も増加しているとのことです。

こうした動きは賃料を下支えする要因となり、特にワイキキやアラモアナなど観光・商業の中心地だけでなく、周辺地域にも安定した需要をもたらします。

2026年までの賃料シナリオ別予測

ベースシナリオでは、米国景気が緩やかに拡大し観光需要が継続することで、賃料は年間2~4%程度の上昇が見込まれます。

強気シナリオでは、さらにインバウンド需要が強化され、リモートワーカーやセカンドホーム需要が高まることで、年間5~6%程度の賃料上昇があり得ます。

一方、弱気シナリオとしては金利上昇や世界経済の停滞がハワイへの投資を鈍化させ、観光も伸び悩むケースが考えられます。この場合でも、限定的な土地供給と新規建設の遅延により、大幅な賃料下落は起きにくいでしょう。私のコンサル先でも、メインランド(米本土)投資家は長期保有を想定するケースが多く、安定性を重視したポートフォリオ戦略が一般的です。

賃料上昇を左右する5大要因

ここからは、ハワイの賃貸市場で賃料上昇を左右する重要ファクターを5つ取り上げます。いずれもハワイならではの事情が背景にあり、特に観光業の動向やリモートワーク移住者の増加など、近年の社会情勢が大きく影響しています。

これらの要因を正しく把握し、投資方針に反映させることで、安定したキャッシュフローと将来的な資産価値の上昇を狙うことができるでしょう。

観光需要回復とホテルADR高騰

ハワイの観光需要はパンデミック以降、急速な回復基調にあります。特にホテルのADR(Average Daily Rate)は2023年に過去最高水準を記録し、今後も北米や日本からの渡航制限緩和が後押しすると見られます。

ホテル料金の高騰は、一部の旅行者がバケーションレンタルや長期滞在型の物件を選ぶ要因となり、賃貸市場を活性化させます。実際、私がワイキキの不動産管理会社からヒアリングしたところ、かつては数週間程度しか埋まらなかった物件が、ホテル料金の上昇に伴って1~3か月の予約が増えるケースがあるとのことです。

これにより家主は賃料をやや高めに設定しても借り手がつきやすい環境が生まれています。

リモート移住と長期滞在需要

パンデミックを機に定着したリモートワークは、ハワイ 不動産 賃貸市場に新しい潮流をもたらしました。アメリカ本土や日本など、従来は短期休暇でしかハワイに滞在できなかった層が、長期レンタル物件を探すようになっています。

私が2024年初頭にカカアコエリアのシェアオフィスを利用したところ、本土から移住してきたITエンジニアやクリエイターが多数働いていました。こうした層は高所得者が多く、一定のプレミアム賃料でも住環境の良い物件を選好する傾向があります。

また、リモートワークを見据えた物件には高速インターネットやコワーキングスペースなどの付帯設備が求められ、オーナーとしては付加価値を提供することで賃料アップが可能です。

供給制限と建設コスト高

ハワイは土地の希少性と厳格な建築規制のため、新規開発には長い期間と膨大なコストがかかります。さらに2023年以降、建設資材の価格高騰が続き、開発事業者の計画が遅延したり縮小されたりするケースが散見されます。

私がホノルル市の建築関連部署と話をした際にも、大型プロジェクトの許認可には通常以上の時間がかかっているとのことでした。こうした状況は賃貸物件の新規供給を制限し、既存の物件に需要が集中しやすくなります。

結果として賃料の上昇圧力が継続し、投資家にとっては安定的な利回りを確保しやすい局面が続くといえます。

人口・世帯構造変化

ハワイ州全体の人口は緩やかな増加傾向にありますが、特にオアフ島では若年層の流入と高齢化の二極化が進行しています。若年層は就職や学業のために賃貸住宅を必要とし、高齢層はリタイア後のセカンドホーム需要としてハワイに滞在するケースが増えています。

2024年に私が参加した地元コミュニティの調査会では、ファミリー向けの3ベッドルーム以上の賃貸物件の需要が底堅く、シニア向けのバリアフリー設備を備えたコンドミニアムへのニーズも伸びているとの意見が多くありました。

こうした多様化する世帯構造に合った物件は競争力が高まり、賃料の安定上昇に寄与します。

インフラ整備と政策インセンティブ

ハワイ州政府やホノルル市当局は、交通インフラや住宅供給に関連する各種インセンティブを推進しています。例えば、ホノルル鉄道(HART)の延伸計画に伴い沿線地域の再開発が進むことで、新たな商業エリアと賃貸需要が生まれる見通しです。

また、省エネルギー基準を満たす住宅や賃貸物件には税制面で優遇措置が取られることもあり、建設・リノベーションを行う事業者と投資家の間で注目度が高まっています。

私も実際に地元のエネルギー会社と連携し、既存物件に太陽光パネルや断熱改修を導入したところ、賃料に3~5%の上乗せが可能になった事例を見ています。こうした政策支援は市場全体の活性化につながります。

高利回りエリアランキング|オアフ・マウイ・ハワイ島・カウアイ

ハワイの各主要島は観光客の嗜好やインフラ水準などが異なり、投資における利回りもエリアごとに特徴があります。オアフ島は安定性が高い一方、マウイやハワイ島では物件タイプによって高いキャッシュフローを得られる可能性があります。

ここからは、島別の平均キャップレートや実質利回りを比較しながら、投資家目線で魅力的なエリアをご紹介します。

島別平均キャップレート比較

| 島 | 平均キャップレート | 想定空室率 |

|---|---|---|

| オアフ | 3–5 % | ≈4 % |

| マウイ | 4–6 % | ≈5 % |

| ハワイ島 | 5–7 % | ≈6 % |

| カウアイ | 5–6 % | ≈5 % |

島ごとのキャップレートと空室リスクを一目で比較できるため、投資適格性の初期判断に有用です。

実質利回り(IRR)トップ5エリア

実質利回り(IRR)はキャッシュフローに加え、将来的な売却益も考慮した投資指標です。私が2024年に調査したところ、1位はオアフ島のカリヒ周辺で、再開発が進行しつつも物件価格が比較的抑えられている点が評価されています。

2位はマウイ島のキヘイ地区で、短期賃貸の需要が高く、物件稼働率が安定しているのが強みです。

3位に挙げられるのはハワイ島のコナ地区で、観光客からの需要とローカル需要の両方を取り込めます。4位はオアフ島西部のエヴァビーチ周辺で、新興住宅エリアとしての伸びしろが期待されています。5位がカウアイ島のポイプ周辺で、ハイエンドリゾート物件での高稼働率が見込める点がポイントです。

高級コンド vs 郊外戸建の利回り差

ハワイの投資物件は、高級コンドミニアムと郊外の戸建住宅で利回り特性が異なります。高級コンドミニアムは立地が良く、短期・中期での高い賃料設定が可能なため、表面的なキャッシュフローは良好ですが、物件価格や管理費が高額となりがちです。

一方、郊外戸建ては購入価格が比較的抑えられるうえ、ファミリー層など長期賃貸需要も安定しており、実質利回りが高くなりやすい傾向があります。

私自身、オアフ島ミリラニ地区の戸建てを賃貸に出した経験がありますが、高級コンドよりも安定した入居率と維持費の低さを実感しました。投資家は自身のキャッシュフロー目標に合わせて、どちらを選択するかを慎重に検討する必要があります。

短期賃貸“90日ルール”最新規制と対応策

ハワイでは短期賃貸に関する規制強化が進んでおり、2025年以降はより厳格なルールが施行される見込みです。特にオアフ島では住宅地区での短期レンタルを厳しく制限しており、観光地区外の物件を運用する投資家にとっては注意が必要です。

ここでは、最新の“90日ルール”や許可取得に関する情報、税務面での手続きを解説し、合法かつ効率的に短期賃貸を行うためのポイントをお伝えします。

2025年9月施行:最低貸出期間90日へ

2025年9月から施行されるホノルル市の新たな条例(法案62)により、住宅地区における短期賃貸の最低貸出期間が30日から90日に延長されます。

これに違反した場合、初回で最大5,000ドル(720,550円)、広告ごとに1日最大10,000ドル(1,441,100円)の罰金が科されます。なお、リゾート地域や特別な許可物件は例外となる場合がありますが、住宅地区の多くは90日未満の貸出が原則禁止となります。

上記フローチャートの手順を順守することで、罰金リスクを回避しながら合法的に短期賃貸を運用できます。

ちなみに、この「90日ルール(条例)による収益影響・違反リスク・出口戦略」については、こちらで詳しく書いています↓

観光地区と住宅地区の許可基準

オアフ島では「リゾートゾーン」に指定されている地域と、それ以外の「住宅地区」で許可基準が大きく異なります。リゾートゾーン内の物件は比較的短期賃貸がしやすい一方、住宅地区では長期滞在型の運用しか認められないケースが増えています。

実際に、私がワイキキとカパフル地区で同時期に物件を調査したところ、ワイキキは短期賃貸の許可が得やすい反面、カパフル地区は住宅地区のため物件ごとに個別の許可取得が難しいとの結論に至りました。新たに投資物件を購入する際は、各地区のゾーニング規定を十分に理解し、短期賃貸が法的に可能かどうかを事前にチェックすることが不可欠です。

合法運用の許可取得・税務手続き

短期賃貸を合法的に運用するためには、Transient Accommodations Tax(TAT)やGeneral Excise Tax(GET)の登録・申告が必要です。さらに、自治体のVacation Rental Permitを取得するケースもあります。

私が顧問を務める管理会社では、投資家と提携して物件ごとに許可申請を行い、定期的な税務報告を実施しています。許可取得には厳しい審査が伴い、物件所在地や建物の利用目的の証明が求められる場合も多いです。特に住宅地区での運用を検討される方は、許可範囲外の短期賃貸に該当しないよう、貸出期間の設定や契約書の内容にも細心の注意を払う必要があります。

違反リスクを回避することで、安定した収益を得やすくなります。

物件タイプ別キャッシュフロー徹底比較

ハワイ 不動産 賃貸市場で投資を検討する際には、物件タイプごとのキャッシュフローを十分に把握することが重要です。新築か中古か、コンドミニアムか戸建てかによって、初期投資額や管理費、保険料などの負担が大きく異なります。

ここからは、代表的な3つの物件タイプについて、それぞれの特徴と収益性のポイントを見ていきましょう。

新築ラグジュアリーコンド

新築ラグジュアリーコンドは、立地や眺望、設備が優れた物件が多く、賃料も高水準が期待できます。特にカカアコやワイキキ周辺の新築物件は海外投資家からの人気が高く、リセールバリュー(転売価値)も比較的安定しやすいです。

ただし、購入価格が高額になりがちなうえ、管理費やHOA(Homeowners Association)費用が毎月数百ドルから場合によっては1,000ドル(144,110円)以上となる場合もあり、表面的な利回りは圧迫されることがあります。

私が担当したラグジュアリーコンドの例では、初年度のキャッシュフロー利回りが3~4%程度に留まるケースが多いですが、長期的な資産価値の上昇と短期・中期賃貸のプレミアムが得られる可能性を考慮し、投資家から根強い人気があります。

ちなみに、この「カカアコ(再開発・賃料水準・投資戦略)」については、こちらで詳しく書いています↓

中古ウォークアップ

中古のウォークアップタイプ(階段のみでエレベーターがない低層コンド)は、築年数が経過している分、購入価格が新築コンドよりも抑えられる傾向にあります。

その一方で立地が良い物件であれば、観光客の中期滞在や地元住民の賃貸需要を確保しやすく、キャッシュフロー利回りが5~6%以上になることも珍しくありません。

私が視察したカパフル地区の築40年超ウォークアップ物件では、管理費も比較的低く、投資額に対する家賃収入の比率が高めでした。ただし、古い物件の場合は修繕コストや耐震・防水工事の追加費用が発生するリスクがあるため、事前のインスペクションが重要です。

ちなみに、この「購入時のデューデリジェンス(インスペクション/エスクロー等)の流れ」については、こちらで詳しく書いています↓

タウンハウス・戸建て

タウンハウスや戸建ては、ファミリー層を中心に長期的な賃貸ニーズがあるため、比較的安定した入居率が期待できます。

私が実際にエヴァビーチ周辺の戸建て物件を運用した経験では、月額の家賃収入が新築コンド並みに確保できる一方、管理費が少なくキャッシュフロー利回りが5%前後を維持することができました。

また、庭付きや駐車スペースが広い物件は付加価値が高く、賃料にも上乗せが期待できます。ただし、戸建ての場合はオーナーが保険や維持費を直接負担するため、突発的な修繕費用が発生しやすい点には注意が必要です。将来の売却益も含めて総合的に検討しましょう。

まとめ|2025年ハワイ賃貸投資 成功への5つの指針

最後に、2025年以降のハワイ 不動産 賃貸市場で成功するための5つの指針を整理します。

- 観光需要回復とリモートワーク移住の潮流を捉え、稼働率の高いエリアを選択する。

- 供給制限や建設コスト高を踏まえ、物件タイプを慎重に見極める。

- 短期賃貸規制を正しく理解し、合法運用と税務対策を徹底する。

- 災害リスクと保険料上昇を織り込んだキャッシュフロー計算を行う。

- ESG・エネルギー効率に配慮した改修やサービスで賃料プレミアと差別化を図る。

私自身も現地で数多くの物件運営に関わってまいりましたが、これらのポイントをしっかり押さえた投資家は長期的に安定したリターンを得ています。ハワイならではの魅力と課題を理解し、適切な戦略を持って臨むことが成功への近道と言えるでしょう。

▶︎ ハワイ不動産投資の「価格推移・保険料/金利などのコスト要因・下落リスク」まで俯瞰したい方はこちらもどうぞ